Reforma Tributária e Patrimônio Familiar

- Dr. Nirceu Tavares Mendes

- 8 de dez. de 2025

- 4 min de leitura

Atualizado: 9 de dez. de 2025

A reforma tributária brasileira inaugura uma nova etapa na forma como o patrimônio das famílias será tributado, organizado e protegido. Embora o discurso oficial esteja concentrado no consumo, na simplificação de tributos e na criação do IBS e da CBS, o impacto real vai muito além das empresas operacionais. Ele atinge diretamente imóveis, rendimentos, sucessão patrimonial e estruturas familiares, exigindo planejamento jurídico e tributário mais sofisticado.

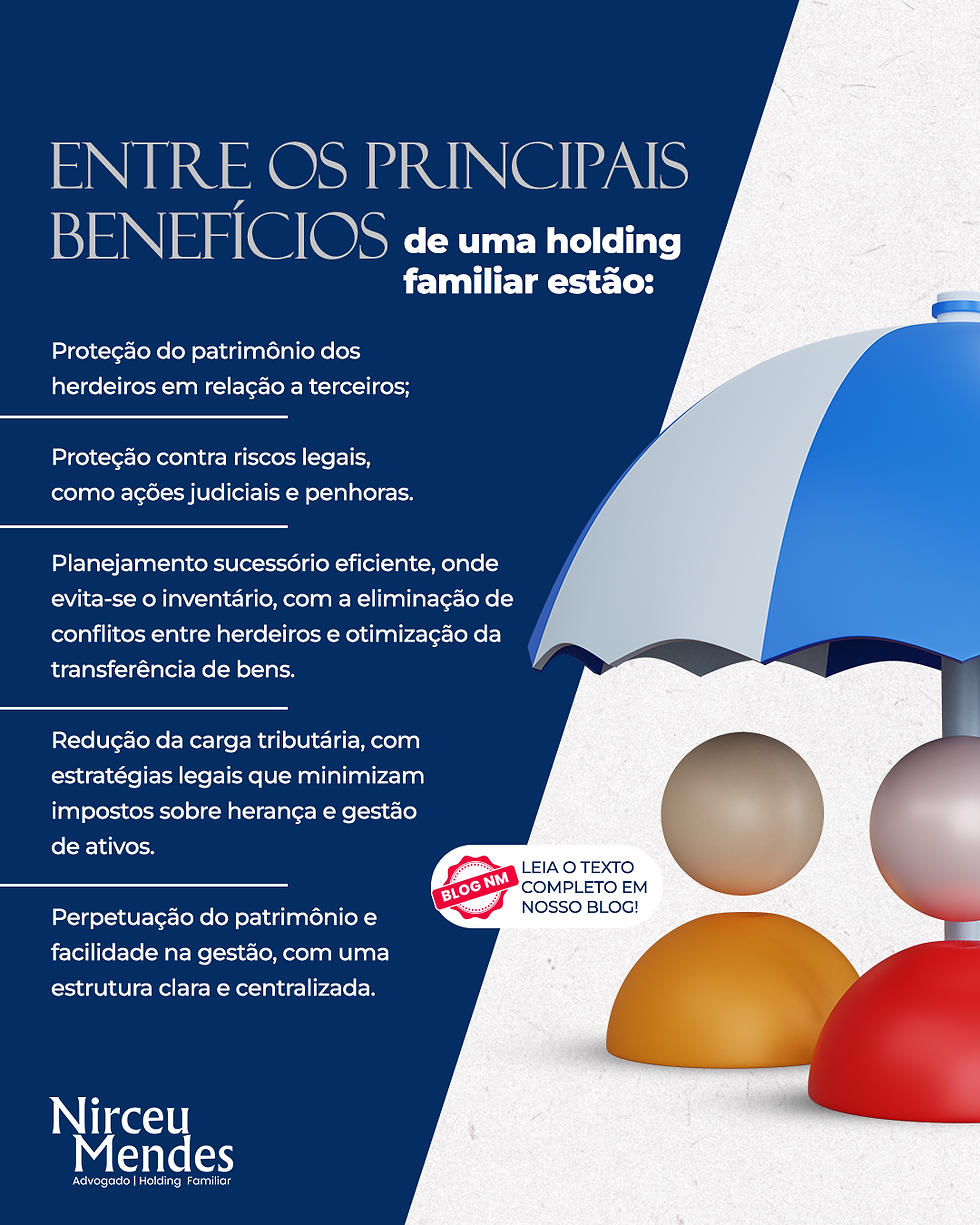

Nesse contexto, a holding patrimonial e familiar deixa de ser uma opção e passa a ser um instrumento estratégico essencial para preservar patrimônio, mitigar riscos fiscais e garantir eficiência sucessória.

O novo ambiente tributário e seus reflexos no patrimônio

A reforma tributária promove uma reorganização profunda do sistema, com destaque para:

Substituição de tributos sobre o consumo pelo IBS (Imposto sobre Bens e Serviços) e pela CBS (Contribuição sobre Bens e Serviços)

Ampliação da base de incidência sobre operações antes consideradas de menor impacto

Tendência de maior rastreabilidade patrimonial, impulsionada pela integração de dados fiscais, registrais e cadastrais

Reestruturação da tributação sobre rendimentos, inclusive dividendos

Para as famílias detentoras de patrimônio imobiliário relevante, participações societárias ou rendas recorrentes, esse novo ambiente traz dois riscos centrais:

Aumento da carga tributária efetiva quando estruturas permanecem desorganizadas ou concentradas na pessoa física

Exposição sucessória e patrimonial, diante de inventários onerosos e conflitos familiares agravados pelo custo fiscal.

A locação de imóveis e o novo olhar do fisco

Um dos pontos mais sensíveis da reforma está relacionado à atividade de locação, especialmente quando exercida de forma recorrente e organizada.

No modelo tradicional, muitas famílias optaram por manter imóveis na pessoa física, sob a percepção de simplicidade e menor custo. Contudo, com a reforma, esse cenário muda significativamente:

Famílias com múltiplos imóveis e renda anual relevante tendem a ser enquadradas como atividade econômica organizada

A locação passa a ser analisada sob a ótica do consumo, com risco de incidência de IBS e CBS

Há aumento da atenção fiscal sobre rendimentos mensais elevados, especialmente quando ultrapassam limites que caracterizam habitualidade

Nesse cenário, a holding patrimonial surge como alternativa técnica para reorganizar a exploração dos imóveis, conferir segurança jurídica e planejar a carga tributária de forma lícita.

Holding patrimonial: organização, proteção e eficiência

A holding não é um mecanismo de evasão fiscal, mas sim uma ferramenta legítima de organização patrimonial, plenamente reconhecida pelo ordenamento jurídico brasileiro.

Quando bem estruturada, ela permite:

Centralizar imóveis, participações e ativos financeiros em uma única pessoa jurídica

Definir regras claras de administração, distribuição de resultados e sucessão

Segregar riscos operacionais do patrimônio familiar

Planejar a tributação de forma previsível e sustentável no longo prazo

No ambiente da reforma tributária, a holding ganha ainda mais relevância por permitir flexibilidade estrutural, adaptando-se às novas regras sem improvisos.

Tributação na pessoa física x pessoa jurídica: a decisão estratégica

Um dos maiores erros no planejamento patrimonial é analisar apenas a alíquota nominal do imposto. O que realmente importa é a carga tributária efetiva, o risco fiscal e a previsibilidade.

Com a reforma:

A pessoa física tende a sofrer maior pressão tributária à medida que aumenta renda, número de imóveis e habitualidade

A pessoa jurídica, quando bem estruturada, pode operar dentro de regimes conhecidos, com maior capacidade de planejamento

A holding permite separar patrimônio, renda e sucessão, evitando a confusão típica da pessoa física

Mais do que pagar menos imposto, o objetivo passa a ser pagar o imposto correto, com segurança jurídica e previsibilidade familiar.

Sucessão patrimonial em tempos de reforma tributária

Outro ponto crítico é a sucessão. A reforma não elimina – e pode até intensificar – os custos associados à transmissão patrimonial.

Manter bens dispersos na pessoa física implica:

Inventários longos, caros e conflituosos

Exposição a eventual elevação de alíquotas do ITCMD

Paralisação da gestão patrimonial no momento mais sensível da família

A holding permite antecipar a sucessão por meio da doação de quotas com cláusulas de proteção, como:

Reserva de usufruto

Incomunicabilidade

Impenhorabilidade

Reversão

Quotas preferenciais com poderes políticos concentrados

Tudo isso com controle, governança e continuidade.

Planejamento patrimonial não é improviso

A reforma tributária deixa uma mensagem clara: quem não planejar pagará mais, correrá mais riscos e terá menos controle sobre o próprio patrimônio.

Não existe estrutura única ou fórmula pronta. Cada família exige uma análise criteriosa que envolva:

Perfil patrimonial

Renda atual e projetada

Estrutura familiar e sucessória

Atividades imobiliárias e empresariais

Impacto das novas regras tributárias

A holding, quando inserida em um planejamento jurídico sério, deixa de ser apenas uma empresa e se transforma em um instrumento de proteção do legado familiar.

Conclusão

A reforma tributária não deve ser vista apenas como um aumento ou mudança de impostos, mas como um alerta estratégico às famílias que desejam preservar seu patrimônio ao longo das gerações.

Estruturar corretamente uma holding patrimonial é, mais do que nunca, uma decisão de inteligência jurídica, fiscal e sucessória.

No novo cenário tributário brasileiro, organização, planejamento e governança não são custos — são investimentos no futuro da família.

_edited.png)

Comentários